Tưởng rằng đã tất toán khoản vay là xong, sau đó khách hàng nhận được yêu cầu thanh toán khoản nợ 1.580 đồng. Khi thanh toán thì phải nộp thêm phí trả chậm gần 200.000 đồng. Khách hàng muốn hủy thẻ thì được yêu cầu phải gọi qua tổng đài.

Theo phản ảnh của anh Vũ Minh Thảo (Hà Nội) với báo Tuổi Trẻ, đầu năm 2020 anh có vay tín dụng tại Ngân hàng TMCP Việt Nam Thịnh Vượng (VPBank) để mua khóa học tiếng Anh cho con. Hằng tháng anh phải trả 2,6 triệu đồng, trả được khoảng 3 tháng thì anh thanh toán toàn bộ cả gốc lẫn lãi và chịu thêm khoản phạt trả sớm.

Tưởng rằng chỉ cần thanh toán toàn bộ các khoản phí vay là xong nên anh Thảo vẫn cầm thẻ về.

Phí tin nhắn 1.580 đồng, bị phạt trả chậm gần 200.000 đồng

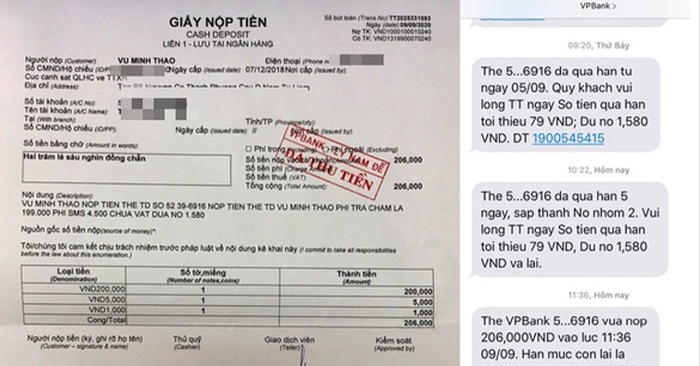

“Ngày 21-8 nhận được tin nhắn của ngân hàng vui lòng thanh toán dư nợ là 1.580 đồng, tối thiểu 79 đồng trước ngày 17h ngày 4-9. Mình không hiểu khoản phát sinh này do đâu ra, mà bực nhất là nhận được gần 10 cuộc gọi từ bộ phận chăm sóc khách hàng, báo là phải đến thanh toán ngay, kể cả khi đang đi đường” – anh Thảo bức xúc.

Sau đó, anh Thảo nhận thêm được khoảng 5 tin nhắn nhắc nợ như thế và hướng dẫn nếu cần có thể liên hệ tổng đài 1900545415, nhưng khi liên lạc đến tổng đài đều không được.

“Sáng 9-9, mình tiếp tục nhận được tin nhắn báo đã quá hạn 5 ngày, sắp thành nợ nhóm 2, vui lòng thanh toán ngay số tiền quá hạn tối thiểu 79 đồng, dư nợ 1.580 đồng và lãi. Tiếp tục gọi cho số 1900545415 vẫn không liên lạc được” – anh Thảo thông tin.

Anh Thảo đã ra trực tiếp ngân hàng gặp nhân viên và được giải thích số tiền 1.580 đồng phát sinh là phí SMS (phí nhắn tin hằng tháng), do đã tất toán mà không khóa thẻ.

Đặc biệt phải thanh toán 199.000 đồng phí trả chậm, gấp 125 lần tiền gốc phải trả. Tổng số tiền thanh toán là 206.000 (gồm 199.000 đồng phí trả chậm, 4.500 đồng phí SMS và dư nợ 1.580 đồng).

“Không muốn lằng nhằng, mình đã thanh toán và yêu cầu nhân viên hỗ trợ dừng không dùng dịch vụ tín dụng, khóa thẻ thì được hướng dẫn phải gọi đến tổng đài số 1900545415, ngân hàng không hỗ trợ khóa thẻ trực tiếp. Nhưng khi gọi đến tổng đài thì liên tục không liên lạc được” – anh Thảo bức xúc.

Muốn hủy thẻ cũng không xong

Đến ngày 10-9, anh Thảo đã nhiều lần liên lạc qua tổng đài chăm sóc khách hàng nhưng vẫn không liên lạc được nên chưa thể hủy thẻ tín dụng. Anh Thảo lo lắng sẽ tiếp tục phát sinh những khoản chi phí do duy trì thẻ.

“Trong trường hợp mình làm rơi, mất thẻ tín dụng và không thể khóa hay hủy thẻ ngay thì sẽ tiềm ẩn rất nhiều rủi ro. Ngân hàng nên linh hoạt để thuận tiện cho khách hàng chứ không nên làm việc cứng nhắc như vậy” – anh Thảo mong muốn.

Trao đổi với Tuổi Trẻ Online, đại diện VPBank cho biết ngân hàng đã thực hiện đúng theo quy định hiện nay. Mức phí phát sinh đã được thông báo trên website của ngân hàng.

Về quy trình hủy thẻ tín dụng không tài sản bảo đảm, tại VPBank đã có quy định rõ, theo đó, việc hủy thẻ được thực hiện bằng cách chủ thẻ sử dụng số điện thoại đã đăng ký với ngân hàng để gọi hotline yêu cầu hỗ trợ.

Việc này nhằm mục đích loại trừ yếu tố rủi ro và còn là để ghi lại đầy đủ những thông tin cần thiết bảo chứng cho ý chí của chủ thẻ. Yêu cầu hủy thẻ của chủ thẻ sẽ được các tổng đài viên hỗ trợ thực hiện ngay lập tức.

Đối với các trường hợp chỉ yêu cầu khóa thẻ khẩn cấp do nghi ngờ rủi ro gian lận, do mất thẻ, chủ thẻ không cần đợi kết nối với tổng đài viên mà có thể bấm vào các nhánh 1 hoặc 2 của tổng đài để thực hiện theo hướng dẫn hoặc tự thao tác khóa thẻ tạm thời trên ứng dụng VPBank Online (nếu có sử dụng).

Riêng trường hợp anh Vũ Minh Thảo, đại diện ngân hàng cho rằng thời điểm khách hàng có nhu cầu hủy thẻ nhưng chưa kết nối được với tổng đài là do tổng đài bị quá tải với các cuộc gọi của khách hàng Timo. Thời điểm đó vô tình trùng hợp với thời điểm ứng dụng ngân hàng số Timo chuyển đổi từ đối tác VPBank sang đối tác khác nên số cuộc gọi yêu cầu hỗ trợ phát sinh đột biến.

Mặc dù việc chưa thể kết nối ngay lập tức với tổng đài để hủy thẻ của khách hàng chưa phát sinh thêm thiệt hại về mặt vật chất với khách hàng nhưng VPBank nhận thấy điều này cũng gây ra khá nhiều bất tiện cho khách hàng.

Theo VPBank, khách hàng sử dụng thẻ tín dụng sau khi đã tất toán và không còn nhu cầu sử dụng thẻ, nên hủy thẻ để tránh phát sinh chi phí duy trì thẻ.